21世纪资管研究院研究员 唐曜华 今年上半年,金融机构共收到3856张罚单,罚没金额合计12.91亿元。

个人处罚力度近年来加大,今年上半年有123位银行保险从业人员被监管部门处罚终身禁止在银行或保险行业从业,大多涉及诈骗、违法发放贷款、职务侵占、员工受贿、虚假承保和理赔等严重违法违规行为。

信贷业务依然是银行被重罚的领域,今年上半年有93家银行贷款管理不到位/不尽职/不审慎。虚假资料、虚列费用、销售环节违规等则是保险业被罚的“重灾区”。另外,有18家保险公司涉及编制虚假资料,41家保险公司虚列费用,12家保险公司因欺骗投保人被罚。

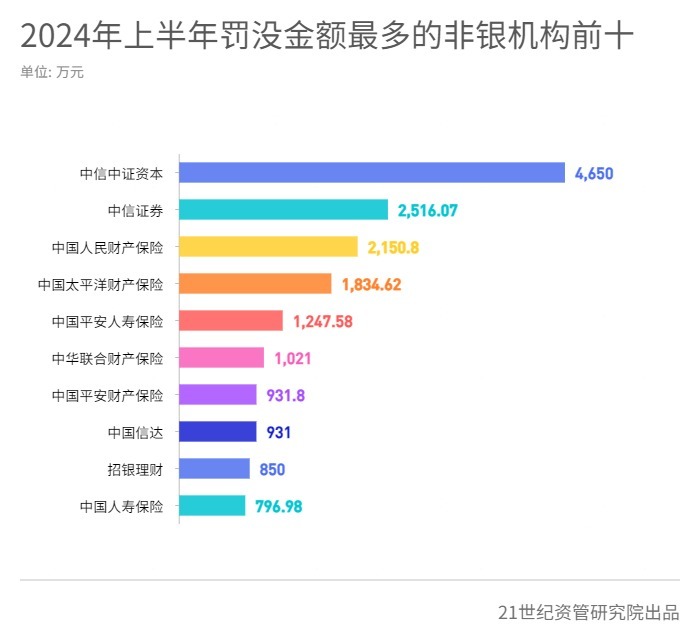

今年上半年领罚单最多的银行是农行,共113张罚单(含员工罚单,下同),农行和排第三的邮储银行均因保险代销违规收多张罚单,被罚没金额最多的是平安银行。非银机构今年上半年罚单最多的是中国人民财产保险,被罚没金额最多的是中信中证资本。

一、金融机构今年上半年处罚数据概览

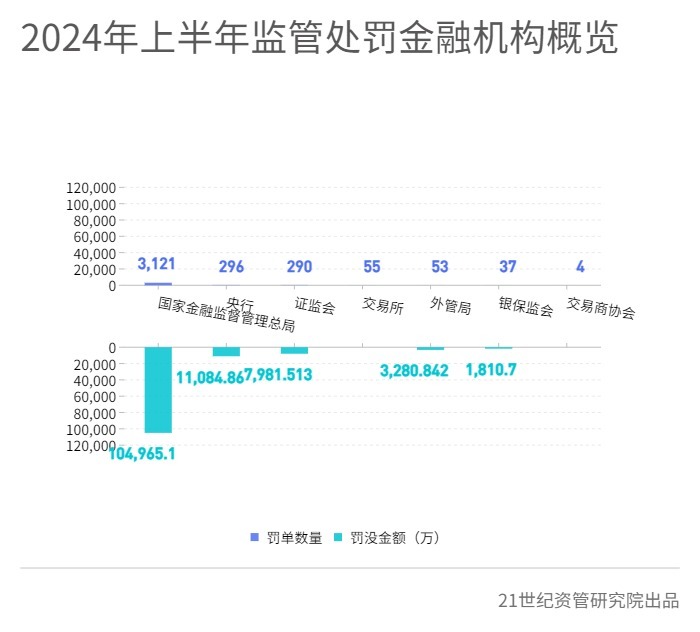

今年上半年监管机构中以国家金融监督管理总局开出的罚单最多,共3121张,央行、证监会处罚力度也不小,均开了超过290张罚单。

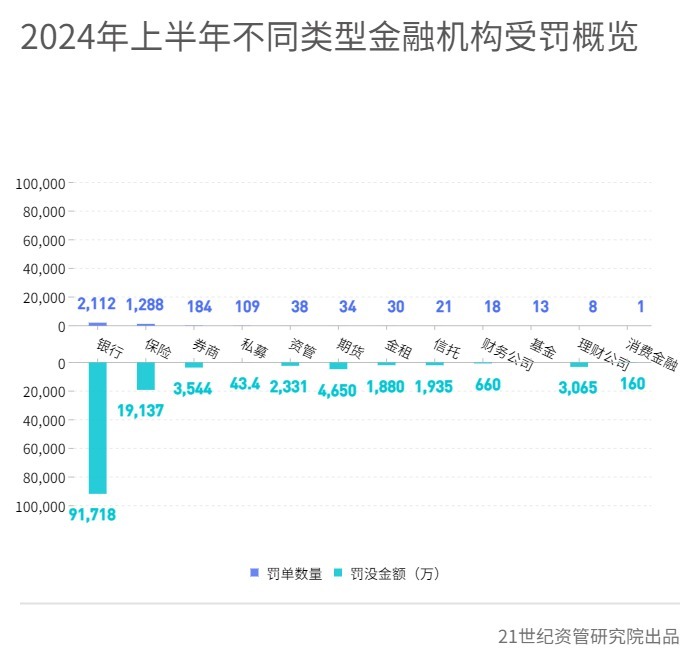

其中银行罚单最多,今年上半年共收到2112张罚单,合计被罚没9.17亿元,同比减少36.05%。保险处罚力度排第二,共收到1288张罚单,合计被罚没1.91亿元,同比增加15.76%。罚单数量排第三的券商今年上半年罚单数量相比去年同期减少27.56%。

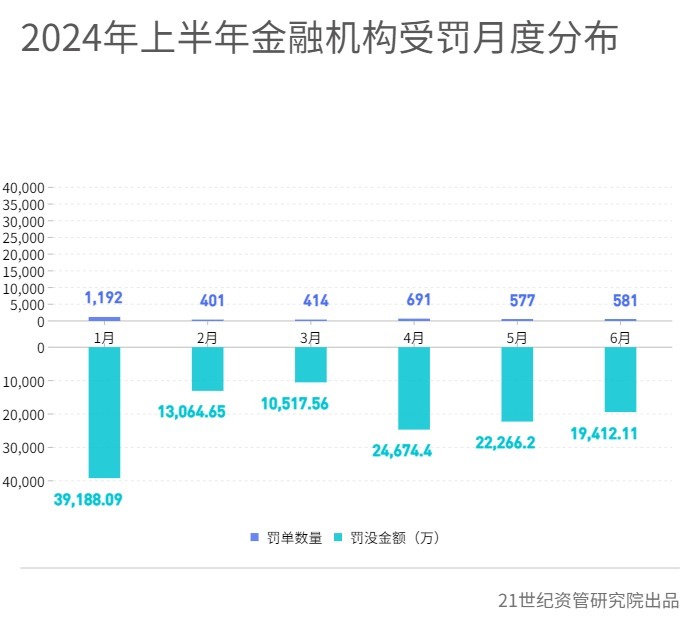

从月度分布来看,今年1月是上半年处罚的“小高峰”,随后处罚力度减弱,4月份又有所回升。

二、银行处罚排名:农行罚单最多,农行邮储代销保险违规相关罚单不少

今年上半年罚单数量最多的银行为农业银行,农业银行上半年收到113张罚单,涉及较多的违规行为包括贷款管理不到位/不尽职、违规发放贷款、内控制度执行不到位、员工行为管理不到位、违规收费、虚增存贷款等。

其中有10笔罚单跟违规销售保险有关,包括代理保险业务欺骗投保人、代客操作购买保险、允许保险公司员工在下辖网点从事保险销售活动、委托未通过本机构进行执业登记的个人从事保险代理业务等。

罚单数量排第二的是中国银行,共收到83张罚单,被罚较多的违规行为有贷款管理不到位、信贷资金用途管控不到位、违规发放贷款、销售误导等。除了被国家金融监督管理总局处罚外,中国银行今年上半年还收了不少外管局的罚单。外管局主要处罚中国银行违反规定办理售汇业务、违反规定办理经常项目资金收付或未合理审查、办理服务贸易业务、服务贸易业务尽职审核不到位等。

罚单数量排第三的邮政储蓄银行被罚较多的违规行为包括贷款管理不审慎、员工行为管理不到位/排查不到位、编制虚假信息、代销业务违规等。作为卖保险最卖力的银行之一,邮储银行不少罚单跟代销有关,包括借贷搭售保险、编制虚假投保客户信息、对向特定人群销售保单利益不确定的保险产品管理不到位、给予投保人保险合同约定以外的利益等。此外,邮储银行因管理不到位,还出现员工从事违法活动,甚至还出现了业外人员为消费者办理虚假理财产品的管理漏洞。

今年上半年被罚没金额最多的是平安银行,合计被罚没7803.58万元,主要是由于收到一张6073.98万元的超大额罚单,涉及公司治理与内部控制、信贷业务、同业业务、理财业务等多方面的违规问题。建行合计被罚没3196.6万元排第二,被查出贷前调查未尽职、违规放贷、贷后管理不到位/不尽职、保险销售违规,以及贷款资金被挪用进房地产领域、证券领域等问题。交通银行合计被罚没3184.79万元排第三,主要涉及违规发放贷款、贷款资金违规流入限制性领域、违反反洗钱法等。

三、非银处罚排名:中国人民财产保险罚单最多,中信中证资本被罚没金额排第一

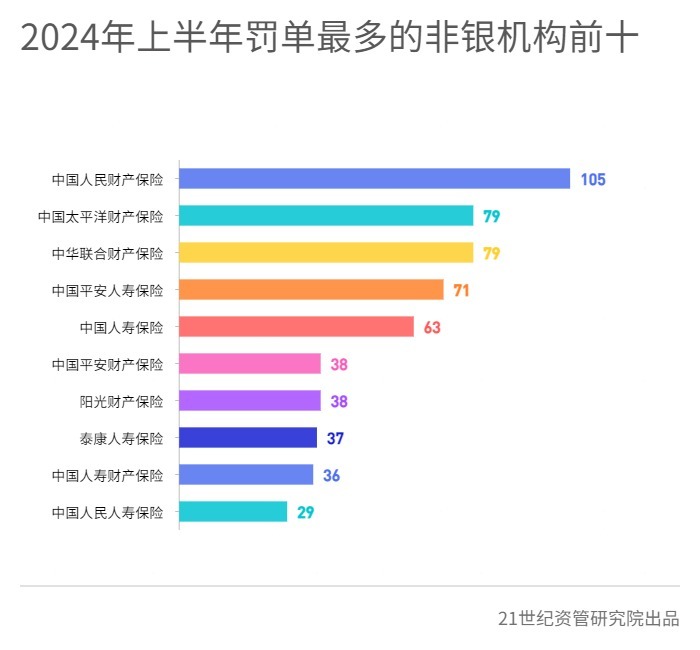

今年上半年罚单数量前十的非银机构均为保险公司,其中中国人民财产保险的罚单最多,有105张罚单,涉及较多的违规行为有虚假列支与套取费用、编制虚假资料、虚假承保理赔、理赔不及时、利用保险业务为其他个人或机构牟取不正当利益,以及未按照规定使用经批准或者备案的保险条款、保险费率等。

中国太平洋财产保险罚单数量第二,被罚较多的是虚列费用、给予投保人保险合同约定以外的利益等;中华联合财产保险罚单数量第三,也涉及虚列费用、套取资金,以及未按照规定使用经批准或者备案的保险条款、保险费率等。

今年上半年被罚没金额居前十的非银机构除了保险公司居多以外,还包括证券类机构、资产管理公司、理财公司,中信中证资本被罚没金额排第一,合计被罚没4650万元,中信证券合计被罚没2516.07万元,两家机构均涉及协助中核钛白实际控制人王泽龙违反限制性规定转让股票进行定增套利而被重罚。中信中证资本为中信证券全资孙公司,主营业务为场外衍生品业务、合作套保、做市业务。罚单最多的中国人民财产保险被罚没金额排第三。

四、上半年金融合规特点

由于银行和保险业的处罚较多,本期报告重点分析银行业和保险业今年上半年的处罚特点。

1、银行处罚特点:93家银行因贷款管理不到位等被罚

今年上半年银行处罚较多的违规行为包括贷款管理不到位/不尽职/不审慎、内控管理缺陷、数据治理问题、违反反洗钱规定、关联交易管理不到位/不规范、票据业务管理不规范、违规收费、信贷资金违规使用等。信贷领域依然是处罚较多的领域。

据不完全统计,其中涉及贷款管理不到位、不尽职、不审慎的罚单有173张,涉及93家银行,个别甚至贷款管理严重违规。因贷款管理不到位,导致了一些严重后果,比如贷款资金被挪用、形成不良。被挪用的情形包括流动资金贷款被挪用于固定资产投资、对公信贷资金挪用作承兑汇票保证金、信贷资金违规流入房地产市场、证券市场等。部分银行贷款管理相关罚单较多,比如农行。

今年上半年因数据治理、数据统计被罚的银行也不少,据不完全统计,有44家银行因数据问题被罚,被罚的违规行为包括数据治理薄弱、数据统计不实、数据错报漏报、数据应报未报等。

还有不少银行因内控管理不到位被罚,26家银行因内控方面的问题被罚,具体违规行为包括内控管理不到位、内控管理薄弱、员工管理不到位、内控制度执行存在漏洞等。今年上半年因此被罚次数较多的银行有民生银行等。

在出现风险后,部分银行选择隐瞒不报或迟报,部分银行的员工涉及刑事案件。据不完全统计,今年上半年有19家银行因涉及案件被罚,被罚较多的违规行为有未按规定报送案件信息、迟报案件信息、案件问责不到位等。部分银行发生涉刑案件,光大银行无锡分行、奎屯国民村镇银行前山涝坝支行发生员工涉刑案件,泉州银行未按规定报送涉刑案件等。

2、保险处罚特点:12家保险公司因欺骗投保人被罚,162张罚单罚虚列费用

虚假资料、销售环节违规等依然是保险业被罚的“重灾区”。保险今年上半年被罚较多的违规行为包括编制虚假资料、虚列费用、给予投保人合同外利益、保险代理人管理不到位、未按照规定使用经批准或备案的保险费率、欺骗投保人、利用业务便利为他人牟取不正当利益、内控管理不到位、未按规定报送资料报表等。

据不完全统计,今年上半年有162张罚单跟保险公司虚列费用有关,约有41家保险公司涉及虚列费用,有的通过虚假列支费用来非法获取资金,有的通过虚构保险中介业务来套取费用,有的为了套取资金,编制虚假的财务资料虚列费用。虚列的费用名目包括宣传费、广告费、农险费用、业务费用、管理费用等。因虚列费用被罚次数较多的有中国人民财产保险、中国太平洋财产保险、中华联合财产保险等。

编制虚假资料也是保险公司经常被罚较多的违规类型。今年上半年有18家保险公司涉及编制虚假资料,编制虚假资料的目的之一为套取费用。包括中国平安财产保险、中国人民财产保险、国华人寿保险等因编制虚假资料被罚的次数较多。

今年上半年有26家保险公司涉及“未按照规定使用/执行经批准或备案的保险费率”,中国人民财产保险、中华联合财产保险、中国太平洋人寿保险等因此被罚的次数较多。

此外,在销售环节的违规行为也不少,据不完全统计,有72张罚单处罚保险销售相关的违规行为,涉及的违规行为包括销售误导、欺骗投保人、给予投保人合同外利益、委托未取得合法资格的机构从事保险销售活动、虚假宣传保险产品等。有12家保险公司因欺骗投保人被罚,其中被罚次数较多的有平安人寿、泰康人寿等。15张罚单处罚5家保险公司销售误导,29张罚单剑指保险公司给予投保人合同外利益的违规行为。

五、今年上半年典型处罚案例1、8家理财公司被处罚

随着资管新规后,银行理财业务的整改转型和理财业务剥离的有序推进, 理财公司逐步成长为理财产品发行的主力军,同时也逐步成为银行理财监管的关注重点。

今年上半年有8家理财公司被罚,涉及较多的违规事项包括未能有效穿透识别底层资产、投资单只证券超过比例限制、信息披露不规范等。此外,信银理财还涉及未以公允价值计量相关理财产品投资的金融资产,中银理财还涉及非标底层资产到期日晚于封闭式理财产品到期日。

2、123位银行保险人今年上半年被罚禁止从业终身

近年来监管部门加大对从业人员个人的处罚力度,据不完全统计,今年上半年有123位金融机构从业人员被罚终身禁止在所从事金融行业从业,收到此类罚单的大多为银行业和保险业从业人员,大多涉及诈骗、违法发放贷款、职务侵占、员工受贿、虚假承保和理赔等,配合犯罪团伙也可能被重罚,时任工行海口望海楼支行客服经理黄海龙为实施信息网络犯罪团伙开办银行卡或U盾,被禁止终身从事银行业工作。

也有的被罚“下场”数年,即被禁止几年内不能在所从事行业从业,比如原扶余市农村信用合作联社三义信用社原主任朱云波犯骗取贷款罪,被判处有期徒刑二年,并处罚金20万元。同时也收到监管部门罚单,被国家金融监督管理总局松原监管分局罚禁止从事银行业工作5年。

朱云波利用职务便利骗取贷款主要是为了用于自家板厂经营。据裁判文书网相关判决书,2007年3月,朱云波在长春岭镇投资开办板厂,就想到用亲属和朋友的名在信用社贷款。自2008年12月28日至2016年1月12日,朱云波任扶余市农村信用合作联社三义信用社主任期间,虚构贷款理由,改变贷款用途,借用亲友孙振国、杜守国等人的身份证,以购买化肥、种子、玉米生产资料等名义,在扶余市农村信用合作联社三义信用社、长春岭信用社、三井子信用社贷款225笔,合计人民币662.81万元,用于自家板厂经营却一直未还,给信用社造成直接损失662.81万元。

再比如原吉林省前郭县查干花信用社信贷员贾长江因违法发放贷款被判处有期徒刑九个月,并处罚金人民币2万元。同时被国家金融监督管理总局松原监管分局罚禁止从事银行业工作5年。

据裁判文书网相关判决书,2007年6月至2010年4月,贾长江未按国家信贷管理规定,严格履行贷款业务审查职责,受理贷款申请后,未进行贷款调查,也未对贷款的使用进行管理,以张某、冯某、胡某、邰某、包某、柴某、何某1、安某4、何某2、安某2、安某3名义发放贷款59.25万元,并将发放的贷款用于“活化”他人不良贷款,贷款到期后,贾长江未按规定采取措施收回贷款,导致本息无法收回,给信用社造成贷款损失59.25万元。